工信部24日印发《关于有序推动工业通信业企业复工复产的指导意见》,要求在确保疫情防控到位的前提下,推动非疫情防控重点地区企业复工复产,努力实现今年工业通信业发展目标任务。

包括机器人产业在内的多个新兴产业在《指导意见》中被反复提及。“推动重点行业企业复工复产”一节提出,重点支持5G、工业互联网、集成电路、工业机器人、增材制造、智能制造、新型显示、新能源汽车、节能环保等战略性新兴产业。“大力促进市场消费提质扩容”一节提出,推动发展远程医疗、在线教育、数字科普、在线办公、协同作业、服务机器人等,带动智能终端消费。

近些年来,在工业机器人成本降低和人力成本升高的共同推动下,工业机器人的投资回收期持续缩短,应用领域得到拓宽,国产品牌市占率也在逐步提升。分析认为,此次“新冠”疫情导致制造企业复工延期,而自动化程度较高的生产线受影响相对较小。预计在疫情结束后,机器替换人工的进程或将加速。

◆ 国内机器人行业转暖信号浮现

根据国际机器人联盟(IFR)的分类,将机器人分为工业机器人和服务机器人,而市场上较为通俗的分类方法则分为工业机器人、服务机器人和特种机器人。其中,工业机器人指应用于生产过程与环境的机器人,主要包括人机协作机器人和工业移动机器人。

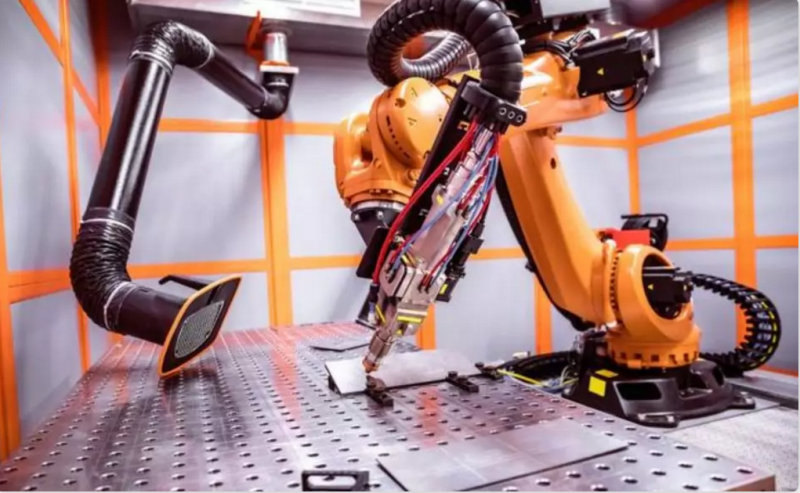

工业机器人是面向工业领域的多关节机械手或多自由度的机器装置,它能自动执行工作,是靠自身动力和控制能力来实现各种功能的一种机器。工业机器人的典型应用包括焊接、刷漆、组装、采集和放置(例如包装、码垛和SMT)、产品检测和测试等;所有的工作的完成都具有高效性、持久性、速度和准确性。

据国家统计局公布,2019年12月国内工业机器人产量20014台,同比增长15.3%。国内工业机器人产量从2018年9月开始,受到宏观经济下行的影响,经历了连续13个月的下滑,自2019年10月转正,随后增速逐月增加。

IFR预计2019-2021年全球工业机器人销售额CAGR为1.85%。受宏观政策的影响,下游制造业有所复苏,其对工业机器人的需求也恢复到正常水平,国内机器人行业转暖信号已经浮现。根据数据显示预计2021年我国工业机器人销售额将超过70亿美元。

工业机器人对于零部件的要求非常高,当前全球高端市场被机器人“四大家族”垄断,分别是瑞士的abb、日本的发那科(fanuc)和安川电机、德国的库卡(kuka)。2018年“四大家族”在中国的市场份额超过50%。中国国产品牌市场份额为23.7%,主要集中于中低端市场。工业机器人下游应用丰富,国产品牌更接近中国市场,在下游需求的把握上具有一定的优势,近几年国产工业机器人销售规模总体呈上升趋势。

工业机器人主要核心零部件控制器、伺服电机、减速器也主要被“四大家族”垄断,但随着近年来政府不断推进产业支持,国内企业的不断突围,国内工业机器人国产化率不断提升,2018年上半年机器人本体销售国产占比由2015年的19.42%左右上28.48%。

工业机器人产业链的关键环节为上游核心零部件,占据了工业机器人整机大部分的成本和利润,也是技术上的核心和难点,是影响机器人性能最重要的部分。

控制器、伺服电机和减速器是工业机器人三大核心零部件,相当于机器人的“大脑”。是产业链中技术壁垒最高、成本占比最大的环节占工业机器人总成本约70%,分别占工业机器人成本构成的12%、22%、32%。

目前我国工业机器人本体及核心零部件的国产化率都较低,我国70%以上的减速器市场、伺服电机市场、控制系统市场以及本体市场被海外品牌占据。关键零部件被国外厂商把持使得国内自动化单元产品和自动化设备的生产成本居高不下,削弱了国内厂商的综合竞争力。

我国伺服电机中高端市场主要被国外企业垄断,其中,日系产品以超过50%的市场份额雄踞首位,其着名品牌包括安川、松下、三菱电机、三洋等。以西门子、施耐德、博世力士乐等为代表的欧美品牌产品过载能力高,动态响应好,驱动器开放性强,但价格昂贵,体积重量大,在高端设备和生产线方面比较有竞争力。

国产伺服电机产品主要在中低端领域。目前我国企业在中低端伺服领域已经可以实现大规模量产,以性价比的优势满足中小型和经济型用户的需求,例如汇川技术、埃斯顿、英威腾、华中数控、广州数控等企业的伺服驱动器及电机产品已相继进入批量化生产阶段。

减速机技术壁垒最高,国产化率最低。减速器作为工业机器人最重要的上游零部件,占据工业机器人总成本的35%,并且全球市场份额的75%被日本纳博特斯克(Nabtesco)和日本哈默纳科(HarmonicDrive)两个公司所占据。这两个公司的订单数据对机器人行业的景气度具有一定的预示作用。从两家订单增速可以看到,相继于2018Q4和2019Q1出现拐点,降幅收窄。除此之外,住友市场份额也有10%,旗下产品包括FINECYCLO系列零齿隙精密摆线减速器等。全球减速器市场呈现出日本企业独大的高度集中化局面。

中游是机器人本体,就是机器人的“身体”,本体商负责工业机器人本体的组装和集成,即机座和执行机构,包括手臂、腕部等,部分机器人本体还包括行走结构;

工业机器人本体按照坐标形式可分为直角坐标型、SCARA型、多关节型、并联型等。在各种类型工业机器人中,多关节型与SCARA型用量最大,应用领域最为广泛。从市场结构看,多关节机器人和scara机器人占工业机器人销量的主要份额,其中多关节机器人的销量占比为59.64%,SCARA机器人的销量占比为21.48%。

国外核心零部件供应商对我国本体商供货价格往往超过给“机器人四大家族”的50-100%。大部分本体供应商不具备成本优势,难以实现产品放量。具有核心零部件自主研制能力的本体商将有望利用其成本优势,更快跨过盈亏平衡点,实现盈利、放量(如埃斯顿具备80%核心零部件的自主研制能力:自身拥有成熟的伺服系统研制技术、收购TRIO获取先进的控制器技术、自主研发双曲面齿轮减速机替代低负载减速机)。

下游是系统集成商,将工业机器人应用于各行各业,负责根据不同的应用场景和用途对工业机器人进行有针对性地系统集成和软件二次开发。

行业系统集成是机器人应用落地的保证,系统集成业务是工业机器人制造商的必经之路。系统集成环节的技术难度比工业机器人本体、核心零部件等环节低,但其商业模式更倾向于轻资产模式,市场空间大约是本体环节的3-4倍,是大多数国产的工业机器人厂商必然会拓展的环节。

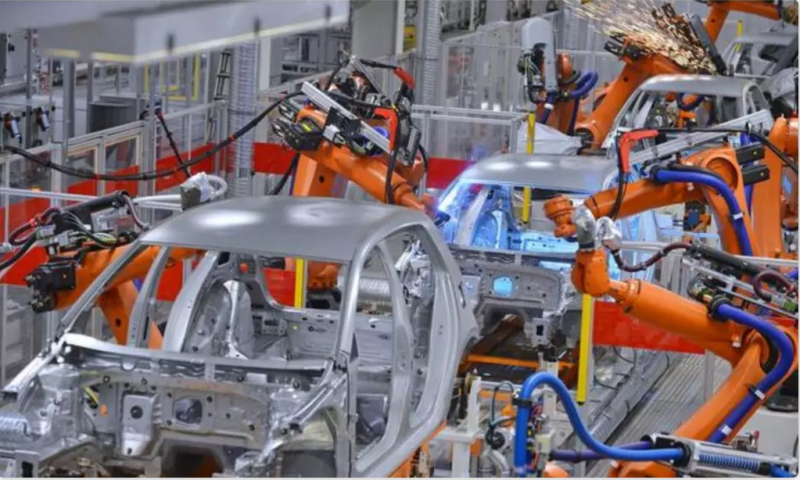

智能制造应用领域从行业来看,主要可以归集为汽车、3C、仓储物流、金属加工、塑料化工和食品饮料烟草和其他,总共覆盖了99%的应用;从功能分类来看,可以归集为焊接、搬运、装配、处理、喷涂等核心功能。国产厂商凭借对细分行业的深度理解以及巨大的工程师红利,为下游客户提供贴心的定制化服务,相对外资企业而言,本土化服务更具有性价比优势。

随着我国机器人市场不断扩大,部分企业以下游的系统集成作为切入点,不断提升技术创新能力,逐步开展中上游的技术研发和产品开发,取得了不俗的成绩,国内外技术差距不断缩小。未来随着我国工业机器人技术的不断加强,国产化率有望逐步提升,国产替代正在加速。

◆ 工业机器人国产化空间广阔

我国工业机器人市场国产化空间广阔,2013年以来中国始终稳居全球第一大工业机器人市场。根据IFR统计,工业机器人2018年在中国销量为15.4万台,市场体量达到了62.3亿美元,折合人民币约为430亿元,销量占到了全球市场的37%。超过北美、日本、韩国占比之和,中长期具备较大发展潜力。

根据IFR公布的数据,2018年工业机器人密度(每万名制造业员工拥有的机器人数量)最高的是国家是新加坡,达到831台/万人,其次是韩国,达到774台/万人,德国、日本以及美国等发达国家工业机器人密度也均在200台/万人以上。而中国是140台/万人,略高于全球平均水平。作为制造业大国,对标其他发达国家,我国工业机器人密度还有较大的提升空间。

随着《中国制造2025》国家战略的稳步实施,国内制造业转型升级步伐将逐步加快,机器人密度将大幅增加,假设达到日本的水平,则我国工业机器人是一个千亿级别的市场,未来2020-2022三年间,国内工业机器人将拥有1086亿元的市场空间,CAGR为22%。未来发展潜力巨大。

我国工业机器人市场仍由外资主导,但国产品牌已逐步崛起,市场份额向龙头集中。2018年我国工业机器人市场上“四大家族”的份额占到57.4%,国产自主品牌占32.83%。国产自主品牌中较大的9个企业占到整体自主品牌的48%。

我国已在逐步实现工业机器人核心零部件国产化,在伺服电机、控制器、减速器等核心零部件市场上,部分本土企业已占有一席之地,如汇川技术、埃斯顿(TRIO)、绿地谐波、双环传动等企业通过自研或收购,已实现较快的技术进步。

◆ 下游需求复苏

汽车行业目前仍是国内工业机器人最主要的下游应用,随着中国制造业产业升级和转型的不断深化,工业机器人的应用将有望更深入衍射到3C、半导体、新能源、物流仓储等领域,需求更加多元化。新兴产业有望提振工业机器人需求复苏。

近年来仓储物流、半导体、光伏、锂电等新兴行业自动化趋势加速,应用占比从2016年的17%增长至2018年的22%,2020年新兴行业机器人应用占比有望继续扩大,应用领域的多元化拓展与产品技术的升级或为行业创造新机遇。

◆ 工业电机市场迎新一轮增长

全球范围内对高效节能电机的需求正在不断上升,下游市场驱动系统产量不断上升也增加了对电机的需求。在工业设计和制造过程中,高效率、自动化的设备正越来越受到追捧。据前瞻预测,全球工业电机市场将迎来新一轮的增长,在未来5年,全球工业电机市场有望以5%-7%的年综合增长率发展,预计在2020年将突破8000亿美元,至2023年达到9500亿美元。

中国作为工业机器人和服务机器人全球最大的市场,具有孕育大型企业的广阔空间。同时,中国处在向高端制造转型的过程中,高端制造业对自动化、智能化生产的更高要求势必会进一步激活工业机器人市场需求,具备本土化成本及配套服务优势的企业有望获得成长契机。

制造业龙头企业自动化水平较高,在疫情之后的复工中展示出较大优势。疫情短期影响过去之后,势必会促进机器人自动化的进一步应用渗透,中长期对制造业自动化率提升是较大利好。

随着中国老龄化程度的不断加大,以及劳动力成本的不断提升,未来工业机器人行业为代表的智能制造是我国制造业转型的必由之路,制造业升级进程中工业电机的市场需求也将持续放大。工业机器人的高性价比以及满足个性化定制需求的特质都将支撑起未来的充足市场。